Vale la pena tirare le somme, per provare a quantificare se il gioco dei tassi negativi, imposti dalla Bce sulle riserve bancarie fin dal 2014, valga la candela. Vale a dire, se il guadagno economico quantomeno compensi il raffreddarsi della redditività bancaria e la sostanziale tosatura dei piccoli risparmiatori, che rischiano sempre più, come già accaduto alle imprese, di vedersi imporre tassi negativi sui conti correnti.

Vale la pena tirare le somme, per provare a quantificare se il gioco dei tassi negativi, imposti dalla Bce sulle riserve bancarie fin dal 2014, valga la candela. Vale a dire, se il guadagno economico quantomeno compensi il raffreddarsi della redditività bancaria e la sostanziale tosatura dei piccoli risparmiatori, che rischiano sempre più, come già accaduto alle imprese, di vedersi imporre tassi negativi sui conti correnti.

Per provare a rispondere a questa domanda, la Bce osserva, innanzitutto, l’effetto dei tassi negativi sulla crescita dei prestiti bancari all’economia, che beneficiano del minor costo indotto dalla politica NIRP (dei tassi negativi, ndr) che, diminuendo i costi di finanziamento per le banche, aumenta la loro possibilità di offrire credito.

Le stime calcolano questo aumento di prestiti alle imprese in un +0,4%, una cifra “conservativa”, secondo la Bce, “non solo perché i tassi sui depositi sono in effetti diminuiti di 0,6 punti, percentuali, ma anche perché essa prescinde dalla riduzione dei premi per il rischio e dei premi a termine”.

A questo canale “convenzionale”, che spiega la crescita del credito collegandola alla riduzione dei tassi per le banche, se ne affiancano altri, il cui guadagno complessivo, in termini di aumento dei prestiti alle imprese, viene quotato in un ulteriore +0,3%.

Complessivamente, quindi, “le evidenze empiriche indicano un impatto positivo (pari a circa 0,7 punti percentuali l’anno) della politica di tassi di interesse negativi sulla crescita dei prestiti”. Tanto, poco? Ognuno avrà le sue opinioni.

Dal canto suo, la Bce afferma con convinzione che, al di là della crescita dei prestiti bancari, “i tassi negativi, unitamente alle altre misure di politica monetaria, hanno contribuito all’espansione dell’area dell’euro sostenendo le aspettative di inflazione”.

Le stime parlano di una quantità di pil reale, dal 2014 alla fine del 2019, superiore di 2,5-3 punti per l’intera eurozona ottenuto grazie alla politica NIRP. Quanto al tasso di inflazione, “si stima che il contributo fornito dalla politica monetaria al tasso d’inflazione dell’area dell’euro sia stato compreso in media tra un terzo e metà di punto percentuale l’anno fino al 2019”.

Ricapitoliamo. La NIRP, nei quasi cinque anni di vigenza, ha prodotto – parliamo sempre di stime – una crescita dello 0,7% l’anno dei prestiti bancari, un pil superiore complessivamente di circa il 3% e un’inflazione circa mezzo punto più elevata di quello che sarebbe stato senza. E l’inflazione, ricordiamolo, è l’unico motivo per il quale la Bce ha potuto adottare questa politica.

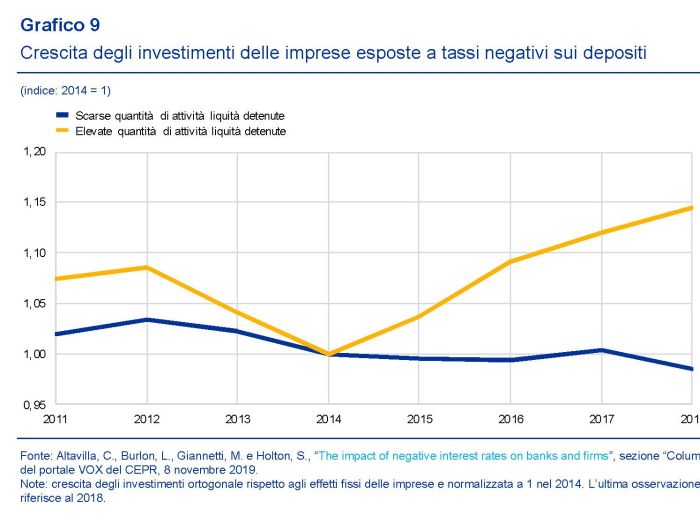

Questa sorta di “dividendo”, ottenuto grazie alla politica monetaria, ha funzionato non soltanto tramite il canale bancario, ma anche attraverso quello del settore delle imprese non finanziarie. Alcune osservazioni, riferite al mercato tedesco, sottolineano, ad esempio, che le imprese più dotate di liquidità, a fronte di tassi decrescenti, hanno usato queste risorse per investire sulla propria attività assai più di quanto abbiano fatto le imprese poco liquide.

Da qui la conclusione della Bce, che “lo stimolo trasmesso dalla politica dei tassi di interesse negativi all’economia in generale si è rivelato efficace: ha generato un allentamento delle condizioni di finanziamento contribuendo in ultima analisi alla stabilità dei prezzi”.

“In generale” e “in ultima analisi”: è qui che si annida la pudicizia dell’oste che mesce il vino.

giornalista socioeconomico - Twitter @maitre_a_panZer